Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Gold, sieh die Fortsetzung!

- Der französische Premierminister "wählt eine von fünf" und die Euro kleben sich

- Die Moonline bricht das Dreieck, und das Gold, September und Oktober sind weiter

- WTI-Rohöl zeigt einen bärischen Trend unter dem gleitenden 50-Tage-Durchschnitt

- Viele Länder sprintet für Handelsverhandlungen mit den Vereinigten Staaten, währ

Marktnachrichten

Die Verzögerung des britischen Budgets führte zu Marktpanik, Analyse kurzfristiger Trends von Golden, Silber, Rohöl und Devisen am 3. September

Wunderbare Einführung:

Seit den alten Zeiten gab es Freuden und Leiden, und seit alten Zeiten gab es traurig Mond und Lieder. Aber wir haben es nie verstanden und wir dachten, alles sei nur eine entfernte Erinnerung. Weil es keine wirkliche Erfahrung gibt, gibt es kein tiefes Gefühl im Herzen.

Hallo allerseits, heute XM Devisen wird Sie bringen. Ich hoffe, es wird für Sie hilfreich sein! Der ursprüngliche Inhalt lautet wie folgt:

Global Market Review

1. Europäische und amerikanische Marktbedingungen. Der deutsche Dax -Index stieg um 0,64%, der britische FTSE 100 -Index um 0,52%, der französische CAC40 -Index um 0,90%und der Europäische Stoke 50 -Index um 0,82%. 2. Die Interpretation von Marktnachrichten

Die Verzögerung des britischen Budgets hat eine Marktpanik verursacht, und die Rendite von Finanzanleihen steht vor einer neuen Herausforderungsrunde. ⑵ Institutionelle Analysten wiesen darauf hin, dass der Anleihenmarkt in Panik geraten und Spekulationen über Steuererhöhungen auslösen kann. ⑶ Wenn die Verlängerung jedoch ein günstiges Budget bewirken kann, das keine "Steuererhöhungsmaßnahmen für das Wachstum" enthält, kann der Markt dies begrüßen, und jeder Verkauf kann bis dahin vorübergehend sein. ⑷ Daten der Londoner Börse der Börsengruppe zeigten, dass die 10-jährige britische Finanzrendite auf 4,782% zurückging, nachdem sie am Mittwoch auf ein siebeneinhalbmonatiges Hoch von 4,858% gestiegen waren. ⑸ Diese Schwankung zeigt, dass der britische Finanzministerium bis zu den endgültigen Details des Haushaltsbudgets sehr empfindlich bleibt und die Stimmung der Anleger seinen kurzfristigen Trend beeinflussen wird. Die "Sky" -Bindungsausgabe -Saison kommt! Die Rendite der Staatsanleihen in Eurozone schwankt auf hohem Niveau, und die fiskalischen Aussichten vieler Länder haben Bedenken in der September in Anbetracht der Langzeitanleihe in der Eurozone in der Nähe historischer Hochs schwankt, und der Markt kann die Verschuldung gegenüber Regierungen seinDie Bedenken hinsichtlich der kontinuierlichen und enormen Ausgabe von Anleihen erhitzen weiter. ⑵ Deutsche 30-jährige staatliche Anleiherendite stieg auf ein 14-jähriges Hoch von 3,4340% und fiel dann auf 3,3979% zurück. ⑶France und Italiens langfristige staatliche Anleiheerträge folgten ebenfalls Deutschland und fielen leicht auf 4,49% bzw. 4,65%. ⑷ Institutionen erwarten im September und Oktober mehr als 100 Milliarden Euro in Europa in Europa, was die Marktangebote für das Marktverbot verschärft hat. ⑸ Darüber hinaus sind politische Risiken zu einem wichtigen Faktor geworden, der den Markt beeinflusst. Die französische Regierung steht vor einem Misstrauensvotum, während die Rendite der 30-jährigen Staatsanleihe in Großbritannien aufgrund von Bedenken hinsichtlich der Steuerkontrolle auf höchstem Niveau auf höchstem Niveau gestiegen ist. In diesem Zusammenhang beobachten die Anleger die bevorstehenden Daten der US -Arbeitsmarkt, die in diesem Monat einen erheblichen Einfluss auf die Erwartungen der Fed für eine Zinssenkung haben werden. ⑺Der Markt erwartet derzeit, dass die Fed die Zinssätze in diesem Monat um 25 Basispunkte senken wird. us. Die Hypothekenzinsen fielen seit April auf neue Tiefststände. Ab dem 29. August fiel der durchschnittliche Vertragszinssatz für 30-jährige feste Hypotheken in den USA auf 6,64% gegenüber dem vorherigen Wert von 6,69% auf 6,64%. ⑵ Der Zinssatz erreichte in den letzten fünf Monaten ein neues Tief, ist jedoch im gleichen Zeitraum des Vorjahres immer noch höher als 6,43%. Lettlands industrielles Produktionswachstumswachstumsrate im Juli erreichte seit 2021

Die "Sky" -Bindungsausgabe -Saison kommt! Die Rendite der Staatsanleihen in Eurozone schwankt auf hohem Niveau, und die fiskalischen Aussichten vieler Länder haben Bedenken in der September in Anbetracht der Langzeitanleihe in der Eurozone in der Nähe historischer Hochs schwankt, und der Markt kann die Verschuldung gegenüber Regierungen seinDie Bedenken hinsichtlich der kontinuierlichen und enormen Ausgabe von Anleihen erhitzen weiter. ⑵ Deutsche 30-jährige staatliche Anleiherendite stieg auf ein 14-jähriges Hoch von 3,4340% und fiel dann auf 3,3979% zurück. ⑶France und Italiens langfristige staatliche Anleiheerträge folgten ebenfalls Deutschland und fielen leicht auf 4,49% bzw. 4,65%. ⑷ Institutionen erwarten im September und Oktober mehr als 100 Milliarden Euro in Europa in Europa, was die Marktangebote für das Marktverbot verschärft hat. ⑸ Darüber hinaus sind politische Risiken zu einem wichtigen Faktor geworden, der den Markt beeinflusst. Die französische Regierung steht vor einem Misstrauensvotum, während die Rendite der 30-jährigen Staatsanleihe in Großbritannien aufgrund von Bedenken hinsichtlich der Steuerkontrolle auf höchstem Niveau auf höchstem Niveau gestiegen ist. In diesem Zusammenhang beobachten die Anleger die bevorstehenden Daten der US -Arbeitsmarkt, die in diesem Monat einen erheblichen Einfluss auf die Erwartungen der Fed für eine Zinssenkung haben werden. ⑺Der Markt erwartet derzeit, dass die Fed die Zinssätze in diesem Monat um 25 Basispunkte senken wird. us. Die Hypothekenzinsen fielen seit April auf neue Tiefststände. Ab dem 29. August fiel der durchschnittliche Vertragszinssatz für 30-jährige feste Hypotheken in den USA auf 6,64% gegenüber dem vorherigen Wert von 6,69% auf 6,64%. ⑵ Der Zinssatz erreichte in den letzten fünf Monaten ein neues Tief, ist jedoch im gleichen Zeitraum des Vorjahres immer noch höher als 6,43%. Lettlands industrielles Produktionswachstumswachstumsrate im Juli erreichte seit 2021

Lettlands industrielles Produktionswachstumswachstumsrate im Juli erreichte seit 2021

⑴latvia-Industrieproduktion im Juli um 9,8% gegenüber dem Vorjahr, was sich weiter vom vorherigen Wert von 7,2% beschleunigte. ⑵ Dies ist das stärkste Wachstum seit Mai 2021, hauptsächlich aufgrund eines signifikanten Anstiegs des Produktionswachstums (10,8% gegenüber 7% im Juni). ⑶ Die Schrumpfung der Bergbau- und Steinbruchindustrie verengte sich (-18,4% VS-21,1%). ⑷ Die Wachstumsrate des Strom- und Gasversorgungsprodukts verlangsamte sich (12,5% gegenüber 19,2%). ⑸ Nach der saisonalen Anpassung stieg die Industrieproduktion im Juli um 1,5% monatlich, das höchste Niveau seit Januar dieses Jahres mit einem vorherigen Anstieg von 0,5%.

Südafrikas Business Confidence Index in Südafrika traf ein neues Tief in einem Jahr.

⑴ Südafrikas RMB/BER Business Confidence Index fiel vom vorherigen Wert von 40 auf 39 und erreichte seit dem dritten Quartal von 2024 ein neues Tief, seit dem dritten Quartal von 2024. ⑶ US-Präsident Trump startete die Tarif-Maßnahmen, nachdem er am 7. August eine dreimonatige Aussetzung beendet hatte, was südafrikanische Unternehmen in die Realität eines ungünstigen Handelsabkommens versetzt. ⑷aaah mhlanga, Chefökonomin bei der ersten Rand Bank Südafrikas, sagte: "Maßnahmen wie frühe Beschaffung, Auftragsstornierung und Produktionsferien in der Automobilindustrie haben ebenfalls Auswirkungen auf diese Aktivitätenzeit." ⑸ Der Index des Fertigungsvertrauens fiel um 10 Punkte auf 23 und wurde zum niedrigsten Punktzahl vor dem Hintergrund der kontinuierlichen globalen Handelsunsicherheit. ⑹Retailers Index fiel um 10 Punkte auf 32 Punkte, während der Großhändler -Index um 12 Punkte auf 38 Punkte fiel. ⑺ Die Daten im zweiten Quartal, mit schwächeren Vertrauensindizes bei Bauunternehmern und Neuwagenhändlern, verbesserten sich.

Die Anzahl der Hypothekenanträge in den USA fiel zur dritten Woche in Folge

⑴ Daten der Mortgage Bankers Association, dass in der Woche zum 2. August die Vereinigten Staaten endeteDie Zahl der Hypothekendarlehensanträge in China fiel um 1,2% gegenüber dem Monat, während der vorherige Wert 0,5% betrug. ⑵Diese ist die dritte Woche in Folge der Daten, die einen Abwärtstrend zeigen, obwohl der Benchmark-Hypothekenzins um 5 Basispunkte auf ein Tief von fast fünf Monaten zurückging. ⑶ Die Anzahl der Hypothekenanträge für neue Eigenheimkäufe ging um 1,2%zurück, und die Schwächung des Verbrauchersvertrauens führte zu einer Störung der Wachstumsdynamik für vier aufeinanderfolgende Wochen. ⑷ Die Anzahl der refinanzierenden Anwendungen, die für kurzfristige Veränderungen der Zinssätze empfindlicher sind, stieg leicht um 0,9%.

"Dove" -Gruppe wird voraussichtlich verschoben? Der neue britische Finanzminister legt ein Haushaltsdatum fest, und der Zeitplan für die Zinssenkung kann

⑴ Der neue britische Finanzminister Rachel Reeves angekündigt werden, dass das Jahresbudget am 26. November bekannt gegeben wird. ⑶ Marktdaten zeigen, dass Anleger derzeit der Ansicht sind, dass die Wahrscheinlichkeit von Zinssenkungen der Bank of England im November 20%beträgt und die Wahrscheinlichkeit von Zinssenkungen im Dezember 18%beträgt. ⑷ Die institutionelle Analyse wies darauf hin, dass die früheste Zinssenkung bis Dezember, da es unwahrscheinlich ist, dass die Bank of England Maßnahmen ergriffen wird, bevor das Haushaltsbudget angekündigt wird. ⑸ Obwohl die Bestimmung des Haushaltsdatums eine kurze Ruhe für das Pfund und die britischen Staatsanleihen bringen kann, setzt sich das bullische Gefühl auf das Pfund gegen den Euro fort. ⑹ Die Feststellung dieses Budgetdatums fügt den bereits unsicheren Aussichten der britischen Geldpolitik zweifellos eine weitere Variablenschicht hinzu.

Der Markt ist "Überangebot"? Die asiatische Heizölstruktur schwächte, und der Spothandel mit Hochsulfuröl stieg am Mittwoch

⑴ an, und die Marktstruktur der wichtigsten Heizölsorten in Asien schwächte aufgrund des verkauften Marktes. ⑵ Die Spot-Prämie von Ultra-Low Schwefel-Heizöl (VLSFO) verengte sich, während die Struktur von 380-CST-Heizöl (HSFO) auf den Spot-Rabatt umgewandelt wurde. ⑶ Institutionelle Daten zeigen, dass der VLSFO-Crack im Oktober mit einer Prämie von etwa 8 USD pro Barrel geschlossen wurde, während der Spread von 380 CSTHSFO auf einen Rabatt von 5,85 USD pro Barrel fiel. ⑷ Marktquellen sagten, dass die Heizölversorgung in diesem Monat sehr ausreichend sein wird, was zu einer schwachen Marktstimmung geführt hat. ⑸ Trotz der Schwächung der Marktstruktur war am Mittwoch der Spothandel bei 380-CSTHSFO aktiv, wobei der Hauptkäufer Trafigura war. In der Zusatz fielen die schweren Heizölbestände von Fujairah in der Woche endete im September um 14,1% auf 5,55 Millionen Barrel.

Die Prophezeiung von "Dooms Doomsday" wird wahr? Die Rendite des US-Finanzministeriums nähert sich 5%, und der "Alarm" des globalen Anleihenmarktes wird erneut verhandelt

⑴ Angst auf dem globalen langfristigen Anleihenmarkt setzt sich fort, und die 30-jährige US-Finanzierung der USA hat die 5% -Marke seit Mitte Juli erstmals erreicht. ⑵ Die langfristigen Renditen der Staatsanleihen sind gestiegen, darunter die 30-jährige Rendite der 30-jährigen Staatsanleihe in einem Rekordhoch, die 30-jährige Rendite Deutschlands erreichte ein 14-Jahres-Hoch, und die 30-jährige Rendite für Staatsanleihen in Großbritannien erreichte seit 1998 seinen höchsten.Ebene. ⑶ Die Bedenken der Anleger über die Verschuldung, das europäische Haushalt und die Unabhängigkeit gefüttert haben gemeinsam die Turbulenzen auf dem Anleihenmarkt ausgelöst. ⑷ In der Börse erholte sich der Aktienindex -Futures, nachdem der S & P 500 um 0,7%gefallen war, nachdem die Muttergesellschaft Alphabet von Google den Fall gewonnen hatte. ⑸ Die Goldpreise erreichten weiterhin Rekordhochs über 3.500 US -Dollar, die durch geopolitische Spannungen und Turbulenzen auf dem Anleihenmarkt verstärkt wurden. In Anbetracht werden einige Institutionen vorausgesagt, dass der Yen im nächsten Jahr um 7,4% steigen wird und der Euro um 2,5% steigen wird. ⑺ Trotz der kurzfristigen Erholung auf dem Markt legt der fortgesetzte Aufwärtstrend der langfristigen Anleihenrenditen nahe, dass die Anleger über zukünftige wirtschaftliche Aussichten und Inflationsrisiken vorsichtig sind.

Das BIP hat die Erwartungen übertroffen, und die "Eagle" -Stimme des RBA -Vorsitzenden war laut! Der australische Dollar erholte sich stark und Bullen waren begeistert. Der australische Dollar wurde durch starke BIP -Daten und hawkische Rhetorik des RBA -Vorsitzenden an ein Intraday -Hoch von 0,6534 erholt, nachdem er gegen den US -Dollar unter 0,6500 Unterstützung erhalten hatte. ⑵ Institutionelle Daten zeigten, dass das BIP Australiens im zweiten Quartal um 0,6% monatlich zugenommen hat, höher als die Erwartung von 0,5% und 1,8% gegenüber dem Vorjahr. ⑶ RBA -Vorsitzender Brock sagte, wenn die Verbraucher die Ausgaben weiter erhöhen, ist die Anzahl der Zinssenkungen in Zukunft möglicherweise nicht so oft, und diese Aussage wurde vom Markt als hawkisches Signal interpretiert. ⑷ Trotz der Unsicherheit, die durch Trumps Tarif -Rhetorik verursacht wird, unterstützen starke Wirtschaftsdaten den australischen Dollar. ⑸ Investoren werden im Juli als nächstes auf die Daten zur Eröffnung der US -amerikanischen JOLTS -Jobs achten, die den US -Dollar -Trend vorliegen und die anschließende Leistung des australischen Dollars beeinflussen. Der Markt ist turbulent! Die Renditen der US-Finanzierung steigen, die Produktionssteigerung der OPEC+ ist anhängig, und die globale Wirtschaft besteht aus mehreren Tests

⑴ Der globale Anleihenmarkt steht vor enormem Druck, und die 30-jährige US-Staatsanleihe erreichte nach einer Erhöhung der staatlichen Schuldenversorgung und der Bedenken hinsichtlich der langfristigen Inflation um 5%. Mit dem Hintergrund der steigenden US-Finanzierungsrenditen schwankten auch die Anleihespreads, wobei die 2-Jahres-/10-Jahres-Spreads zwischen 61,5 und 63,8 Basispunkten und die 5-Jahres-/30-Jahres-Spreads zwischen 122,7 und 124,3 Basispunkten. ⑶ Gleichzeitig wachsen die Bedenken der Anleger über politische und wirtschaftliche Risiken, einschließlich Fragen zur Legitimität der Tarif -Rhetorik von Trump, der als wichtiger Test für den Machtkampf zwischen Exekutive und Justiz angesehen wird. ⑷Der Ölmarkt steht ebenfalls mit Unsicherheit. Es gibt Berichte, dass OPEC+ am Sonntag eine weitere Steigerung der Ölproduktion in Betracht ziehen wird. Wenn die Produktion zunimmt, wird sie den Ölpreis nach unten unter Druck setzen. ⑸ Der britische Kanzler steht dem Druck aus, die Ausgaben zur Verbesserung der öffentlichen Finanzen zu senken, und die Anleger glauben, dass die ledigliche Erhöhung der Steuern nicht ausreicht, um das Problem zu lösen. Wenn Sie vorwärts gehen, werden die Anleger im Juli die US -amerikanischen Fabrikbestellungen, die Eröffnungsdaten für Arbeitsplätze und die Reden von Fed -Beamten genau überwachen, die dem Markt neue Leitlinien geben können. ⑺Die Marktvolatilität kann fortgesetzt werden, und die Anleger müssen wachsam bleiben und diversifizierte Anlageportfolios suchen, um Risiken zu vermeiden.

Die Deutschen Maschinenbauanordnungen sind im Juli um 4% gegenüber dem Vorjahr gestiegenDie regionale Nachfrage war stark

⑴ Deutsche mechanische Geräte-Manufacturing Federation (VDMA) veröffentlichte Daten, dass die Deutschlands Maschinenbauanordnungen im Juli um 4% gegenüber dem Vorjahr stiegen, von denen inländische Aufträge gleich blieben, während die ausländischen Aufträge um 7% stiegen. ⑵ Das Wachstum des ausländischen Ordnungs wurde hauptsächlich auf die Nachfrage nach Nicht-Eurozon-Nachfrage zurückzuführen, wobei die Aufträge in der Region aufgrund der Nachfrage nach großen Fabriken und dem niedrigen Grundeffekt des gleichen Zeitraums des Vorjahres um 10%stiegen. ⑶ Das Auftragsvolumen der Länder der Eurozone im Juli war der gleiche Zeitraum des Vorjahres und konnte keine Wachstumsunterstützung bilden. ⑷ Von dem dreimonatigen Rollzyklus (Mai bis Juli) stieg die Gesamtzahl der Bestellungen gegenüber dem Vorjahr um 2%, von denen die inländischen Aufträge um 1%zurückgingen und die ausländischen Aufträge um 3%stiegen. ⑸ Es ist erwähnenswert, dass in diesem Zeitraum die Aufträge in den Ländern der Eurozone um 14%erheblich gestiegen sind und die wichtigste treibende Kraft für das Wachstum des Auslandsordnungswachstums wurden. Der ⑹vdma -Chefökonom Johannes Gnant sagte: "In den ersten sieben Monaten dieses Jahres stieg die Befehle insgesamt um 2% und der Gesamtwachstumsdynamik ist immer noch schwach." ⑺ Er wies ferner darauf hin, dass die Unsicherheit, die durch die radikale Tarifpolitik des früheren US -Präsidenten Trump hervorgeht, einer der Einflussfaktoren ist. ⑻ Gleichzeitig haben die Reform -Engpässe in Deutschland und Europa auch die Vitalität der Investition unterdrückt. ⑼Gnant betonte, dass die zuvor versprochene politische Unterstützung in den nächsten Monaten umgesetzt werden müsse, um der Branche erhebliche Erleichterung zu verleihen.

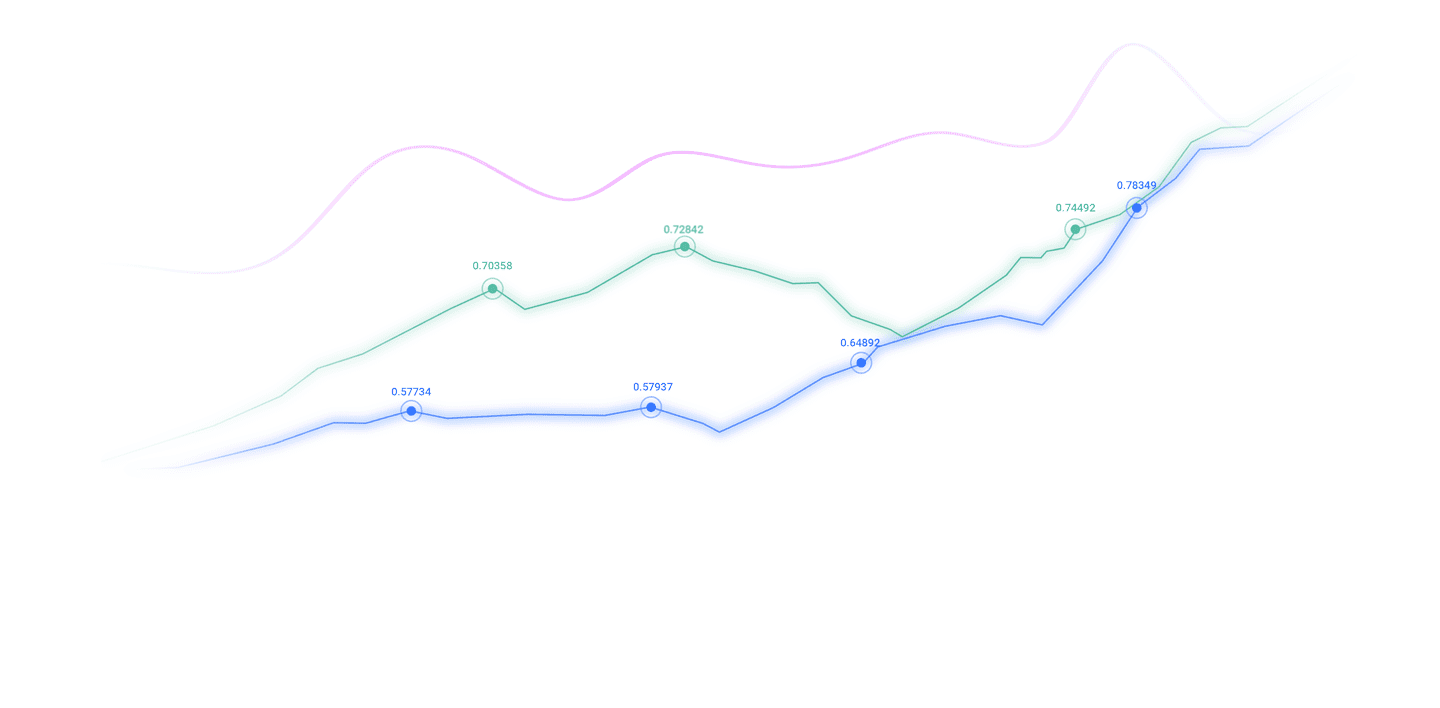

3. Trends der wichtigsten Währungspaare an der New Yorker Börse vor der New Yorker Börse

Euro/USD: Ab 20:23 Uhr PEJING, stieg der Euro/USD, jetzt bei 1,1653, ein Anstieg von 0,11%. Vor der New Yorker Börse fiel der Preis von (Euro-USD) am letzten Handelstag, nachdem er versuchte, die Verluste von gestern im heutigen frühen Handel wiederzugewinnen, und versuchte, einige offensichtliche überverkaufte Bedingungen für (RSI) zu entladen, insbesondere wenn positive Signale dort erscheinen, um seinen EMA50-Widerstand zu erreichen, was den Preis dazu zwang, wieder zu fallen.

GBP/USD: Ab 20:23 PEJING -Zeit, GBP/USD Rose, jetzt bei 1,3414, ein Anstieg von 0,17%. Vor der New Yorker Börse sank der (GBPUSD) -Preis am letzten Handelstag weiterhin und stabilisierte sich unter dem EMA50 und wurde auch davon betroffen, die vorherige kurzfristige bullische Trendlinie zu brechen, den Verkaufsdruck zu verschärfen und den Schlüsselunterstützung von 1,3390 zu durchbrechen.

GOLD: Ab 20:23 Zeit Peking, Spot Gold Rose, jetzt bei 3547.32, einer Erhöhung von 0,39%. Before the New York market, the (gold) price rose on the last trading day, trying to collect the gains from the previous rise, trying to unload some obvious overbought conditions on the (RSI), especially with the emergence of negative signals, the current resistance stabilized at $3,540, which represents the goal of our previous analysis, with the main bullish trend dominant and following supportiveness on the short-term basis of this trackKleiner Schrägstrich.

SPOT SILLER: Ab 20:23 PEJING -Zeit, Spot Silver Rose, jetzt bei 40,910, eine Zunahme von 0,12%. Vor dem New Yorker Aktienmarkt stieg trotz negativer Signale auf dem (RSI) den (Silber-) Preis am letzten Handelstag an und versuchte, einige überkettete Bedingungen zu beseitigen, nachdem er den überkosteten Niveau erreicht hatte, was den endgültigen Gewinn als positiver Druck aus dem Handel über dem EMA50 abgesagt hat und durch den Hauptbullischen Trend auf kurzfristiger Basis und deren Trading entlang der Tragweite dominiert wird.

Rohölmarkt: Ab 20:23 PEJING FALT, UNAUSEN OIL FART, jetzt bei 64,110, ein Rückgang von 2,27%. Vor der New Yorker Börse stieg der (Rohöl-) Preis im letzten Handel, über dem Schlüsselwiderstand von 65,00 USD festgelegt, was bestätigte, dass er durchbrach und durch fortgesetzte Handel über dem EMA50 unterstützt und von bullischen Korrekturtrends kurzfristig und unterstützender Schrägstriche dominiert wurde.

4. Institutionelle Sichtweise

Scotiabank: Das Pfund wird kurzfristig stabilisieren und abprallen. Der Markt lenkt derzeit genau auf das am 26. November angekündigte Budget. Nach dem jüngsten Preistrend zu urteilen, hat das Pfund Unterstützungssignale gezeigt, die voraussichtlich stabilisieren und abprallten - die K -Linien am Dienstag und am Mittwoch zeigten beide einen lang niedrigeren Schatten, der dieses Trend widerspiegelt. Obwohl der Relativstärkeindex (RSI) immer noch im bärischen Bereich unter 50 liegt, liegt er nur geringfügig unter 50 und das bärische Signal ist nicht stark. Wir glauben, dass das Pfund das Potenzial hat, sich auf den gleitenden 50-Tage-Durchschnitt zu erholen (1,3488); Kurzfristig wird das Pfund/USD wahrscheinlich zwischen 1,3350 und 1,3450 Widerstandsniveau schwanken.

Der oben genannte Inhalt geht um "[XM Devisenentscheidungsanalyse]: Die Verschiebung des britischen Budgets hat eine Marktpanik verursacht. Die Analyse der kurzfristigen Trends von Spot Gold, Silber, Rohöl und Fremdwechsel am 3. September" wurde sorgfältig zusammengestellt und bearbeitet. Ich hoffe, es wird für Ihren Handel hilfreich sein! Danke für die Unterstützung!

Leben in der Gegenwart verschwenden Sie Ihr aktuelles Leben nicht, wenn Sie die Vergangenheit verpassen oder sich auf die Zukunft freuen.

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier